脱サラ起業家の老後を支える個人年金のまとめ

脱サラ起業家は、退職前と同等以上の報酬を貰い続けない限り、将来に受給する老齢年金が減少します。いわゆる公的年金の2階建て部分である厚生年金が減少するためです。

個人年金の加入が起業家の老後を支える大切な選択肢の一つであることは間違いありません。ここでは起業家の目線から見た「個人年金」について分かりやすく解説します。

個人年金とは

個人年金とは?

個人年金とは、国民年金や厚生年金といった公的年金に上乗せするために個人が任意で加入する年金のことです。

個人年金は、保険会社が販売する「個人年金保険」と、法律に基づいて実施されている「個人年金制度」の二つに分けることができます。

個人年金保険の現状

2016年のマイナス金利政策をきっかけに、各保険会社は相次いで個人年金保険の販売停止または保険料の値上げを実施しました。マイナス金利によって保険料の運用が難しくなったことが背景にあります。

個人年金保険の商品は今も販売されていますが、その多くが、すでに保険料の値上げが反映された商品または返礼率(=払込保険料に対する受取額の割合)が抑えられた商品です。

今の個人年金保険は起業家にとって魅力のあるものではありません。節税(生命保険料控除)の観点から見ても個人年金制度や小規模企業共済の方に優位性があるため、個人年金保険を活用する機会はごく限られているといえます。

起業家が加入できる個人年金制度

起業家が加入できる代表的な個人年金制度は「国民年金基金」と「個人型確定拠出年金(=iDeCo:通称イデコ)」の2つです。

個人型確定拠出年金(=iDeCo)は、会社の代表者でも加入できますが、国民年金基金は第1号被保険者(個人事業主など)のために設けられた年金制度なので、会社の代表者となる起業家は加入できません。

国民年金基金とは

国民年金基金とは?

国民年金基金とは、20歳以上~60歳未満である第1号被保険者のために設けられた公的な年金制度です。あらかじめ用意された商品から自分に合ったものを選択し、1口、2口と加入します。加入口数を増やすことで、受給する年金額と、支払う掛け金を調整する仕組みです。

国民年金基金には地域型と職能型の2種類がある

国民年金基金には「地域型」と「職能型」の2種類がありますが、それぞれの基金が行う事業内容は同じです。

地域型は47都道府県に1つずつあり、同一の都道府県に住所を有する事業者が加入できます。職能型は特定の職種ごとに設立されたもので同一の職種を営む事業者が加入できます。

掛け金

掛け金は、「商品タイプ」「加入口数」「加入時の年齢」「性別」の4つの要素を組み合わせて自動的に決まります。 掛け金の上限は、個人型確定拠出年金(=iDeco)の掛け金と合わせて月額68,000円です。この掛け金の全額が所得控除の対象になります。

つまり年換算で考えると、国民年金基金は最大816,000円の所得控除をすることができます。個人年金保険の所得控除(生命保険料控除)の上限が40,000円であることを考えると、節税面では個人年金保険よりも遥かに優れているといえます。

加入するときの注意事項

国民年金基金への加入は任意ですが、いったん加入してしまうと脱退や中途解約ができません。加入資格を喪失した場合や掛け金の支払いができなくなった場合は、その時点までに納めた掛け金を基準に年金が支払われます。

国民年金基金の積立額は、加入期間がどんなに短くても年金として支払われ、一時金として受け取ることはできません。(解約一時金という概念はありません)

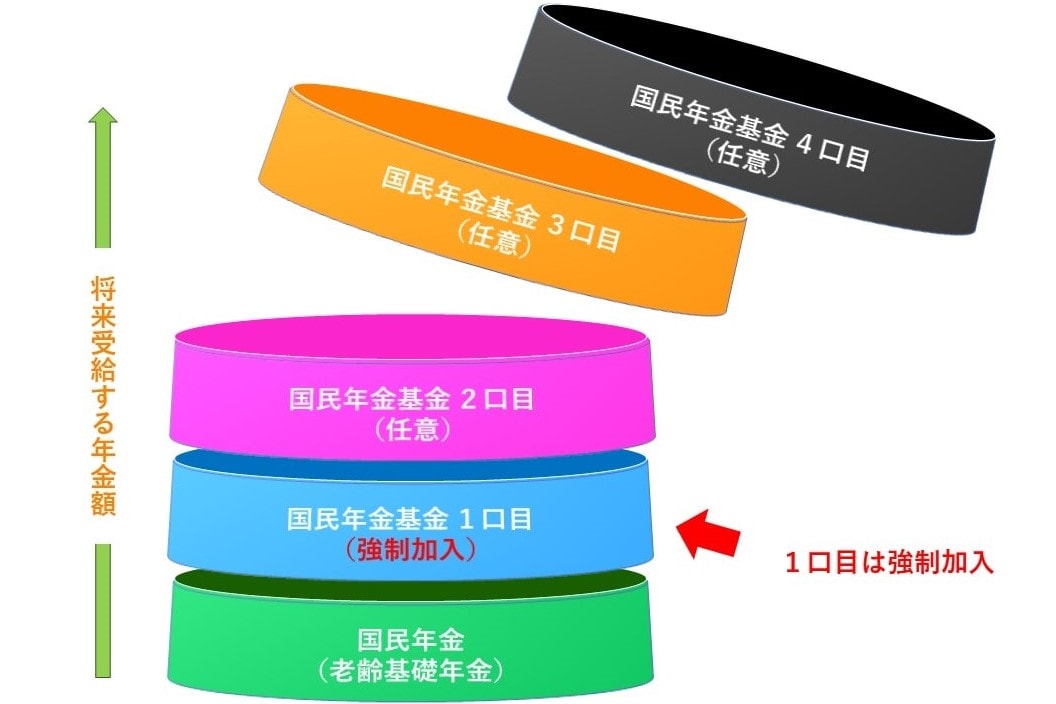

1口目は必ず加入、2口目以降は任意

国民年金基金の1口目は必ず加入しなければならない終身年金の商品です。

2口目以降は自分のライフプランに合わせて任意に上乗せすることができます。商品は終身年金、確定年金の7つのプランから選ぶことができます。

国民年金基金には、加入者のライフプランに応じて商品を提案してくれる担当者がいるので、担当者と相談しながら商品を決めることもできます。

国民年金基金のイメージ図

出典:起業家バンク

個人型確定拠出年金(=iDeCo:通称イデコ)とは

個人型確定拠出年金(=iDeCo)とは?

個人型確定拠出年金(=iDeCo)とは、個人が任意に加入し、自ら掛け金を拠出して運用する年金制度です。将来受給する金額は、積立額の運用成績によって決まります。

iDeCoを取り扱う運営管理機関(証券会社など)によって商品や手数料が異なるため、まず自分の希望に合った運営管理機関を探さなければなりません。運営管理機関は自由に変更することもできますが、その都度、手数料が発生します。

商品の内容にもよりますが、通常、積立金の受け取り回数・受け取り期間は自分で決めることができます。受け取るときの事情に合わせて、年金としても一時金としても受給できるので柔軟性は非常に高いと言えます。

掛け金

掛け金は、月額5,000円以上から、1,000円単位で設定できます。仮に運用途中で掛け金が払えなくなった場合は、掛け金の拠出を休止し運用指図者(積み立てた年金原資の運用のみを指図する人)となることができます。

掛け金の上限は、国民年金基金の掛け金と合わせて月額68,000円です。国民年金基金と同様に支払った掛け金の全額が所得控除できるので、年間最大816,000円の節税効果が期待できます。

ただし、会社の代表者として起業する人は月額23,000円(年額276,000円)が上限となり、個人事業主よりも低く抑えられています。

加入するときの注意事項

iDeCoに加入した場合、原則、60歳まで引き出すことができません。

また口座開設時に数千円の手数料が必要になります。開設後も口座管理手数料、事務委託手数料等がかかり、数百円程度ですが、毎月、手数料が発生します。

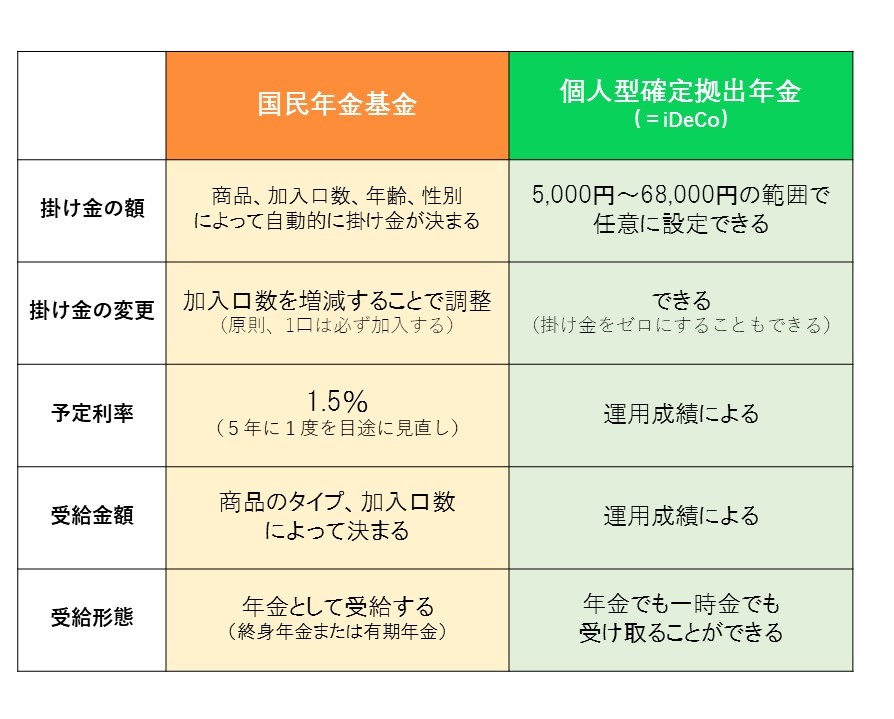

結局、国民年金基金と個人型確定拠出年金(=iDeCo)はどっちがいいの?

どちらの制度が優れているか一概に判断できませんが、次の比較一覧表を参考にしながら、ご自身の価値観やライフプランに合った方を選択してください。

国民年金基金と個人型確定拠出年金の主な違い

出典:起業家バンク

まとめ

起業家は定年が決められている会社員とは違い、気力と体力さえあれば何歳でも働くことができます。そのため元気に働ける間は年金に依存しなくても収入を得ることができます。

事業を任せられる後継者(子供や従業員)をしっかり育てることができたならば、会長職に退いて役員報酬を得るというプランも考えられます。

また収益不動産や金融商品等を購入し、定期的に得られる家賃収入や配当を年金の代わりとして受け取るといったプランもあります。

いずれにせよ、個人年金に加入するかどうかは様々な選択肢とのバランスが重要です。

時間が経つほど選択肢は狭まっていくので、ライフプランの設計は起業時のタイミングでしっかり考えておきましょう。

今回はここまで。

お役に立てたでしょうか?

起業、融資、補助金などについて知りたいことがあれば、公式LINEからお尋ねください。匿名でのご相談にも広く対応しています。営業や勧誘は一切行いませんので、お気軽にお問い合わせください。

公式LINE:友達登録

https://page.line.me/vwf5319u