5分で分かる開業届の書き方と出し方

開業届を出さなければいけないと頭ではわかっていても、日々の業務に忙しく、提出を後回しにしていませんか。特に個人事業主の場合、ひとりで事業も手続きも行わなければならないので、ついつい提出を忘れてしまいがちです。

しかし、前もって手順やポイントを知っていれば、開業届の提出はそれほど難しくはありません。

この記事では、新しく事業をスタートされた個人事業主に向けて、開業届の書き方から出し方までをわかりやすく説明します。

これから事業を始める予定の方や開業届の作成に頭を悩ませている方は、ぜひ参考にしてください。

開業届とは何か

私たちが「開業届」と呼んでいる書類は、正式には「個人事業の開業・廃業等届出書」といいます。事業を開始したときはもちろんのこと、事業から撤退するときにもこの書類を出さなければなりません。

開業届を出さずに事業を行うことは法律違反です。新しく事業を始めた個人事業主は、事業開始から1ヶ月以内に開業届を提出する義務があります。

開業届の記入項目と書き方を解説

開業届を書くにあたり、まずはフォームを手に入れましょう。税務署の窓口にも置いてありますが、国税庁のホームページからダウンロードすることも可能です。

国税庁 [手続名]個人事業の開業届出・廃業届出等手続

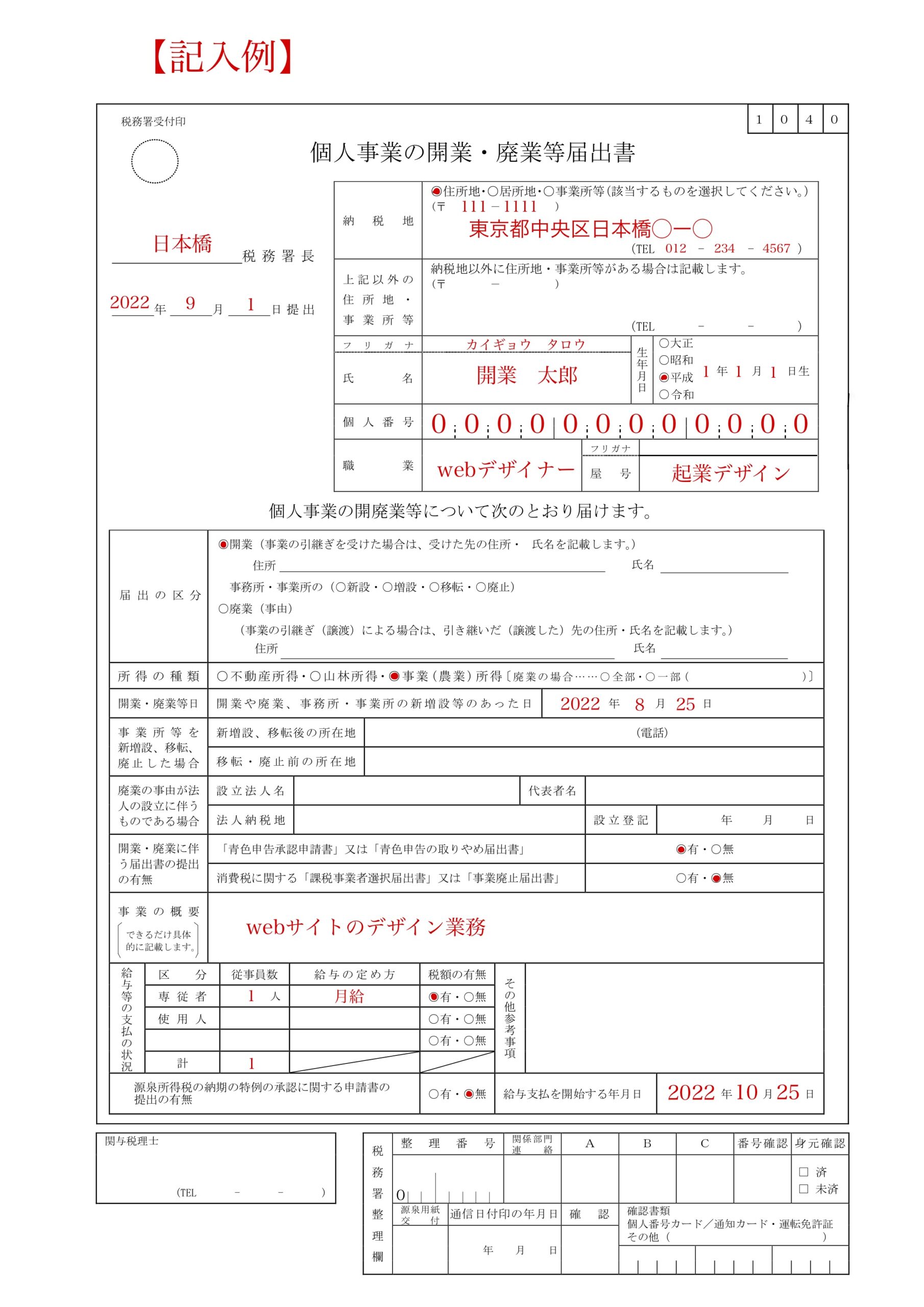

こちらの記入例をもとに、記入のポイントを解説していきます。

①税務署名/提出日

開業届の提出先は、納税地となる所轄税務署です。東京都23区のように、1つの区内に2ヶ所以上税務署が存在する地域がありますので、下記の国税庁のホームページで事前に所轄税務署を確認しておきましょう。

国税庁 国税局・税務署を調べる

②納税地/上記以外の住所地・事業所等

納税地は、住所地・居所地・事務所等のいずれかを選択します。

住所地: 今住んでいる場所であり、かつ住民票に登録されている場所

居所地: 一時的に滞在している場所(住民票の住所地とは別の場所)

事務所等: 事務所や店舗のある場所

個人事業主の場合は、一般的に「住所地」を選択します。オフィスや店舗が住所地とは別にある場合は、「事業所等」を選択しても構いません。

③氏名/生年月日/職業/屋号/個人番号

職業欄には、「Webデザイナー」「喫茶店経営」など、誰が見てもわかるような名称を記入します。ただし、記載した職業に応じて個人事業税の税率が変わる可能性があるため、各都道府県のホームページを確認しておくといいでしょう。屋号がなく個人名で活動する場合は、屋号欄は空欄で構いません。

氏名・生年月日の下に設けられている個人番号は、いわゆるマイナンバーとなります。開業届にはマイナンバーを記載するのが義務となっているため、忘れずに必ず記入しましょう。

④届出の区分/所得の種類

届出の区分欄の「開業」に印をつけます。納税地と事務所が異なる場合には、事務所・事業所の「新設」にもチェックを入れましょう。

所得の種類欄は、不動産所得・山林以外はすべて事業所得となります。

⑤開業日/開業・廃業に伴う届出書の提出の有無

開業日については、厳格なルールはなく、店舗をオープンした日や事業をスタートすると決めた日など、自由に決めることができます。ただし、事業開始から1ヶ月以内に開業届を提出する義務があることから、提出日から過去1ヶ月以内の日付を記載するのが原則となります。また、その事業を行うにあたり資格や許可が必要な場合は、それらを取得した日以降にしなければなりません。

開業初年度から青色申告をしたい方は、ここで記載した開業日から2ヶ月以内に青色申告承認申請書を提出する必要があります。開業届と同時に提出するのであれば、開業・廃業に伴う届出書の提出の有無欄の「有」にチェックをいれましょう。

⑥事業の概要

職業欄に記載した内容を、より詳しく説明する欄です。こちらも記入のルールなどはありませんが、この事業で何をするのか分かるように簡潔に記載しましょう。

⑦給与等の支払の状況/給与支払を開始する年月日

事業を行うにあたって誰かを雇用するときは、その詳細を記入しなければなりません。

- 従業員数:専従者(家族)と使用人(家族以外)のそれぞれの人数

- 給与の定め方:月給、日給、ボーナスなど給与の算出方法

- 税額の有無:源泉徴収する場合には「有」、しない場合は「無」を選択

給与支払を開始する年月日は、既に支払った日もしくは支払予定日を記載します。

⑧源泉所得税の納期の特例の承認に関する申請書の提出の有無

給与を支払う従業員が10名未満であれば、源泉徴収した所得税を毎月ではなく年2回にまとめて支払うことができます。この制度を利用したいときは「有」にチェックしましょう。

開業届の出し方は3種類

開業届を書き終わったら税務署へ提出しましょう。提出方法は3つあります。

- 税務署へ持参する

- 税務署へ郵送する

- e-Taxを利用する

以下で、それぞれの手順と必要書類を確認し、自分に合った方法を選んでください。

税務署へ持参する

税務署の窓口へ開業届を提出する方法です。このとき、納税地を管轄する税務署へ提出します。納税地とは別に事業所等があったとしても、納税地の税務署に提出すれば、他の税務署への届出は不要です。

また、提出時には下記の書類が必要になります。

- 開業届(提出用と控用の2枚)

- 身分証明書(運転免許証、パスポートなど)

- マイナンバーの確認できる書類(通知カード、マイナンバー記載のある住民票の写しなど)

なお、マイナンバーカードを持っている方は、1枚で身元とマイナンバーを証明できます。

税務署へ郵送する

所轄税務署へ開業届を郵送する方法です。必要書類は、持参する場合と同じですが、開業届の控えを返送してもらうため、返信用封筒を忘れずに同封してください。

また、身分証明書やマイナンバーの確認書類はコピーを同封します。コピーは、台紙に貼り付けて同封しましょう。台紙は、下記の国税庁のホームページからダウンロードできます。

国税庁 番号制度に係る税務署への申請書等の提出に当たってのお願い

e-Taxを利用する

e-Taxとは、国税に関する手続をオンライン上で行えるシステムです。e-Taxを利用できる環境にあれば、自宅や事務所にいながら開業届を提出できます。

e-Taxで開業届を提出するためには以下のものが必要です。

- パソコン

- インターネット環境

- マイナンバーカード

- ICカードリーダライタ

上記を準備したら、まずはパソコンでe-Taxソフトを開きます。「個人事業の開業・廃業等届出書」を選択し、各項目を入力していきましょう。入力が終わったら、ICカードリーダライタでマイナンバーカードを読み取り、電子署名をつけて送信します。

データが到達すると、メッセージボックスに受信通知が送られてきます。

開業届を提出したら控えを必ず保管

開業届は、提出用と控用の2枚で1セットになっています。税務署の窓口に持参または郵送すると、左上に税務署の受付印が押された控えが返却されます。e-Taxの場合は、そのような控えは存在しないため、前述した「受信通知」と「送信した開業届のデータ」を印刷したものが控えの代わりになります。

どの形式であれ、開業届の控えは大切に保管してください。

なぜなら、以下のような場面で、開業届の控えの提出が必要になる可能性があるためです。

- 創業融資の申し込み

- 屋号付きの銀行口座の開設

- 各種給付金や補助金の申請

- 小規模企業共済への加入

- クレジットカードの作成

- 保育園利用の申し込み

開業届の控えは、個人事業主が事業を行っていることを公的に証明できる書類なのです。

手順を知って、スムーズに開業届を提出しましょう

開業届の提出は、所得税法で定められた事業主の義務ですので、必ず提出する必要があります。さらに、開業届を提出した人だけが青色申告の申請をすることができ、特別控除など税制上のメリットを受けられるようになります。

この記事を読んで、開業届の書き方や提出方法を理解し、忘れずに開業届を提出しましょう。