会社設立時の資本金を決めるときの3つの注意点

会社を設立するときは、資本金をいくらにするか決めなければなりません。規定上、1円以上の資本金があれば会社を設立することができますが、1円で会社を設立するのもデメリットがあります。ここでは起業家が知っておきたい資本金に関する3つの注意点をまとめています。

資本金とは

そもそも資本金とは、どのようなお金なのでしょうか。資本金は会社を設立するときに準備するお金なので、事業の立ち上げ直後に会社が保有している資金と言えます。言い換えると、資本金は「事業を動かす元手となる資金」を意味しています。

資本金を決める3つの注意点

注意点1.少なすぎる資本金はNG!

資本金は事業を動かす元手となる資金なので、資本金があまりに少ないと「この会社は本当に事業を続けていけるのか?」という不安を取引先に与えてしまいます。特に相手が金融機関であれば、融資にも支障がでます。取引先がいないと事業活動はできません。少なすぎる資本金は、取引先の不安を招くことを覚えておきましょう。

注意点2.一部の事業は資本金が許認可の要件となる

建設業や人材派遣業といった一部の事業は、一定の資金力(資本金)を持っていないと許認可を取得できません。許認可を必要とする事業を始めようとするときは、あらかじめ許認可を管轄する役所等に資本金の要件がないか確認しておきましょう。

注意点3.1,000万円を境に税金の負担が変わる

消費税と法人税の2つは、会社設立時の資本金が1,000万円を境にして税金負担が変わるので注意が必要です。どうしても出資額が1,000万円を超えてしまうときは会計上、出資金の一部を資本準備金に振り分けることで、資本金を1,000円未満にすることができます。なお資本準備金とは、出資したときに資本金として扱わなかった資金で、資本金の予備資金に当たるものです。

法人税については、資本金等(資本金+資本準備金)の額で計算されるので節税にはなりませんが、消費税の免税事業者にはなることができます。

消費税

原則として、資本金が1,000万円未満であれば、設立後2期まで(=決算が2回終わるまで)消費税が免除されます。ちなみに1,000万円未満なので、資本金が1,000万円ピッタリだと免税事業者になりません。あえて消費税の課税事業者となった方が得な商売もありますが、ほとんどの事業者にとっては恩恵の方が大きいと言えます。

ただし資本金が1,000万円未満でも、特定期間(会社設立の日から6カ月の期間)の課税売上高と給与等支払額が、共に1,000万円を超える場合は、消費税の課税業者となってしまいます。

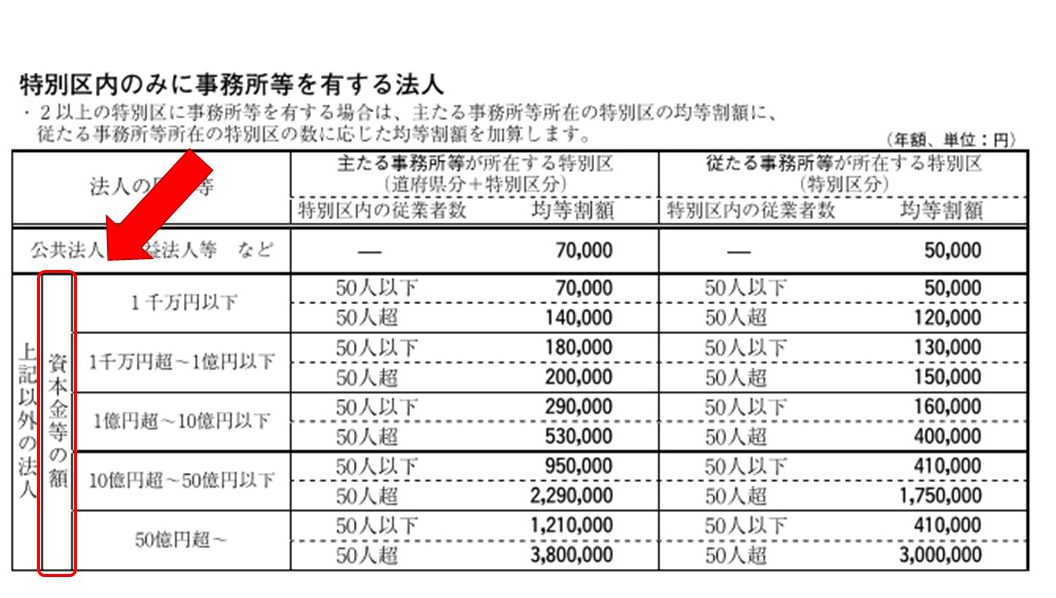

法人税(均等割)

事務所を置く自治体から会社に課される税金です。利益に応じて課される税金ではなく、会社の規模に応じて課される税金なので、たとえ事業で赤字が出ていても所定の税金がかかります。会社の規模は、主に資本金等の額によって決まります。

下図の東京都の例でいえば、資本金が1,000万円の会社と1,001万円の会社では、税金の納付額が2倍以上違ってきます。出資額が1,000万円を少し超えるような場合は、金額を1,000万円以下に調整した方が有利です。

東京都の法人税(均等割り部分)

出典:東京都主税局のホームページより一部抜粋

まとめ

資本金を適当に決めると後々デメリットを感じることが出ると思います。会社を設立した後に資本金を変更すると諸費用がかかります。この記事を参考に資本金額をいくらにするか事前に検討しておきましょう!

今回はここまで。

お役に立てたでしょうか?

起業、融資、補助金などについて知りたいことがあれば、公式LINEからお尋ねください。匿名でのご相談にも広く対応しています。営業や勧誘は一切行いませんので、お気軽にお問い合わせください。

公式LINE:友達登録

https://page.line.me/vwf5319u